Суть манипуляций заключается в следующем. Банки обязаны держать часть привлеченных от населения денег на счетах ФРС в качестве обязательных резервов. И если по какой-либо причине у банка не хватает средств, он может занять часть избыточных резервов у другого банка. Это и есть торговля федеральными фондами. Процент, под который один банк кредитует другой, устанавливается самим банком. Казалось бы, а при чем тут ФРС? Почему банк должен прислушиваться к решениям ФРС и кредитовать именно под 0,25%, а не под 1% или выше? На самом деле он и не должен. Решения ФРС относятся к так называемой «целевой ставке», т.е. определяют тот уровень, куда надо привести рынок. А реальная ставка, по которой банки торгуют между собой, называется «эффективной ставкой». И задача ФРС подтянуть эффективную (реальную) ставку к целевой.

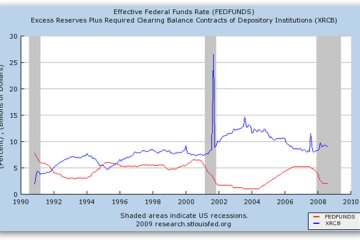

ФРС решает этот вопрос через покупки/продажи ценных бумаг (и в меньшей степени прочими инструментами), увеличивая или уменьшая количество резервов в банковской системе. Когда избыточные резервы растут, количество желающих одолжить их увеличивается, ставка падает и таким образом ФРС достигает своей цели. Зависимость ставки от количества резервов хорошо видна на следующем графике:

Источник: ФРС

Т.е. увеличивая резервы, ФРС стимулирует предложение денег, что приводит к снижению ставок. В настройке рынка ФРС помогает и учетная ставка. Это процент, под который сама ФРС готова кредитовать банки (кредиты выдаются под залог ценных бумаг). Т.е. у банка есть выбор, взять кредит у другого банка, или обратиться к ФРС. Впрочем, так как учетная ставка обычно чуть выше, то к этому способу кредитования банки прибегают довольно редко, и основное значение имеет именно ставка по федеральным фондам.

Кстати, методы регуляции, применяемые нашим ЦБ РФ, мягко говоря, нестандартны. А если жестко, то я бы сказал – просто неадекватны. Но об этом мы поговорим во второй части статьи.

Стоимость денег на рынке межбанковского кредитования напрямую влияет на общий уровень кредитных ставок в экономике. Ведь если банки имеют возможность получить дешевые деньги, они могут давать кредиты под меньший процент. Излишки, которые создает ФРС, идут в экономику, мультиплицируются и тем самым увеличивают денежное предложение, помогая преодолеть кризисные явления.

С октября 2008 года, ФРС создала гигантский навес избыточных резервов — около 800 млрд.

Как видно из графика, эффективная ставка начала снижаться за несколько недель, до официального решения ФРС о снижении целевой ставки с 1% до 0,25%. Рынок почувствовал объемные вливания (синяя линия) и отреагировал соответствующим образом (красная линия), не дожидаясь официального понижения ставки (зеленая линия).

Может показаться, что невозможно существенное повышение эффективной ставки, пока на балансах банках припарковано такое количество «лишних» средств. Однако ФРС имеет инструмент позволяющий манипулировать межбанковской ставкой, даже в условиях избыточного предложения денег. Начиная с октября 2008 года, ФРС начала начислять проценты на обязательные и избыточные резервы. Т.е. ФРС платит банкам за то, что они держат средства на её счетах. Сейчас процент равен целевой ставке и поэтому банкам все равно, держать деньги на счетах ФРС, или давать излишки в кредит другим банкам. Однако если ФРС решит поднять целевую ставку, будет поднят и процент начисляемый на резервы. Т.е. банкам будет выгодней держать средства на балансе ФРС, чем давать их другим банкам под меньший процент. Возникнет конкуренция между ставкой ФРС и ставками, под которые банки смогут привлечь средства. Таким образом, межбанковская ставка вырастет до уровня целевой, несмотря на то, что избыточных средств в системе все еще полным полно.

Таким образом, не следует считать, что у ФРС связанны руки, и управлять ставкой она не в состоянии. По всей видимости, период низких ставок продлится еще некоторое время, пока экономика не начнет демонстрировать признаки оживления. Затем ФРС придется поднимать ставки, чтобы предотвратить угрозу инфляционного удара. Так как если все 800 млрд. попадут в оборот, это приведет к росту денежной массы примерно в два раза, что чревато серьезными экономическими потрясениями, и вряд ли входит в планы финансовой элиты США (мы рассматривали этот вопрос в предыдущей статье «Ковбой на распутье. Дефляция, инфляция или гиперинфляция»).

Имеет смысл ознакомиться и с официальной точкой зрения «демиургов» ставки – членов совета ФРС:

«Даже после того, как восстановление начнется, темпы роста экономики, скорее всего, будут некоторое время ниже, чем ее долгосрочный потенциал, подразумевая, что текущий спад в использовании ресурсов еще более усилится. Мы ожидаем, что рост экономики наберет силу постепенно, по мере медленного уменьшения спада в деловой активности. В частности, компании будут, скорее всего, осторожны при найме рабочей силы, что заставляет предполагать наличие высокой безработицы еще довольно длительное время, даже после возобновления экономического роста.

Ці купюри зникнуть із 2 березня: які гривні потрібно терміново обміняти

Індексацію "обнулили": чому українці залишилися без січневих доплат і коли чекати грошей

У Путіна озвучили умову припинення ударів по Україні на час виборів

Порожні квартири та будинки українців віддадуть переселенцям: торкнеться трьох областей

В такой обстановке, мы ожидаем сохранения низкой инфляции»

Бен Бернанке. Протокол заседания 5.05.2009

И весьма любопытна точка зрения Дональда Кона (заместителя председателя ФРС):

«действия ФРС по ослаблению условий кредитования привели к громадному росту активов и банковских резервов. Некоторые комментаторы высказывают свою озабоченность тем, что, если программы стимулирования не будут своевременно свернуты, это приведет к резкому скачку инфляции. Как я сказал, краткосрочные перспективы скорее в пользу дефляции или низкой инфляции, но мы готовы к мерам, чтобы не допустить такого скачка. Мы твердо намерены и готовы действовать так, чтобы сохранять ценовую стабильность, и у нас есть инструменты, чтобы поглотить излишки резервов и поднять процентные ставки, когда это будет необходимо. Мы работаем в тесном контакте с Министерством финансов, чтобы принять законодательство, которое добавит эффективных инструментов в наш арсенал, когда придется сворачивать те чрезвычайные меры стимулирования, которые мы предприняли»

Протокол заседания 20.04.2009

Таким образом, можно отметить, что ФРС ожидает скорее низкую инфляцию, чем что либо иное и вряд ли будет поднимать ставки в ближайшее время.

На этом мы закончим рассмотрение ситуации на американском рынке кредитования, и в следующих статьях разберем ситуацию с процентными ставками России и Европы.

…Продолжение следует…

Липовой Данил Владимирович, эксперт Калита-Финанс