Без сомнения, первым и одним из наиболее важных факторов, влияющих на экономику РФ, является уровень цен на энергоносители. Сырая нефть составляет около 33% общего объема экспорта РФ (в 2008 году), газ 14%, нефтепродукты ~10%. Учитывая, что цена долгосрочных контрактов на газ, как правило, привязана к ценам на нефть и нефтепродуктам, имеет смысл тщательно исследовать именно этот сектор.

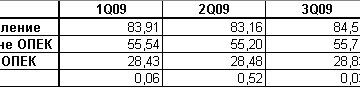

Ключевым игроком на этом поле, как известно, является ОПЕК. Организация отслеживает мировое потребление нефти, а так же добычу не входящих в картель стран и регулирует собственное производство в соответствии с требованием момента:

(в млн. баррелей в сутки)

Источник: ОПЕК

Как видно, на данный момент существует даже некоторый избыток предложения, в отличие от времени активного формирования пузыря на рынке нефти. В 2007 году имела место существенная нехватка в этом секторе. Это видно по графику, построенному по квартальным значениям поля «Разница»:

Рис. 1. Разница между мировым потреблением и добычей нефти (в млн. баррелей в сутки)

Источники данных 2007, 2008, 2009.

Таким образом, можно отметить, что нынешний рост цен не спровоцирован физической нехваткой нефти и происходит даже в условиях некоторого избытка предложения. Существуют предположение спекулятивного источника роста цен на нефть, связанного с политикой количественного смягчения, практикуемой ЦБ ряда стран. Однако следует отметить, что открытый интерес (количество открытых контрактов, но непогашенных) с момента достижения ценового дна практически не изменился:

Рис. 2. Открытый интерес по контракту Light Sweet Crude Oil

Что означает отсутствие острого интереса к данному инструменту. Скорее тут больше влияет ослабление доллара, связанное с возможностями развития стратегии carry-trade. Согласно правилу Тейлора (вычисляется на основе данных по инфляции и безработицы), ставка ФРС сейчас должна быть в отрицательной области и нет серьезных оснований ожидать её повышения в ближайшем будущем (а точнее, до середины 2010 года). Что подразумевает падение курса доллара и соответствующий рост сырьевых рынков.

Свою лепту вносит и прогнозируемый в 2010 году прирост мирового ВВП, и соответственно рост потребления нефти (до 84,9 млн. баррелей в сутки, по оценке ОПЕК).

Таким образом, у нас нет оснований ожидать существенного падения цен на нефть (ниже $60 за баррель). Что в свою очередь, уводит счет текущих операций, одну из двух составляющих платежного баланса, от отрицательных значений:

"Кожне розлучення - взаємна зрада": Джордж Фрідман про те, чому Америка йде з Європи

Передбачена війна: як ЦРУ та МІ-6 розкрили плани Путіна щодо вторгнення в Україну - і чому їм ніхто не повірив

У Путіна озвучили умову припинення ударів по Україні на час виборів

Порожні квартири та будинки українців віддадуть переселенцям: торкнеться трьох областей

Рис. 3. Счет текущих операций (млн. долл. США)

Теперь рассмотрим вторую часть платежного баланса — счет операций с капиталом и финансовыми инструментами. В конце 2008 года имел место мощный отток капитала, обязательства резидентов РФ перед иностранцами снизились на 43 млрд долларов, а активы выросли на целых $92 млрд. И это понятно, снижение обязательств связанно с тем, что краткосрочные кредиты российским банкам не были пролонгированы ($24 млрд) и часть портфельных инвестиций была выведена за рубеж ($15 млрд). А рост иностранных активов объясняется массовым выходом в валюту ($27 млрд). В первом квартале ситуация имела продолжение, а вот во втором и третьем мы можем увидеть некоторые изменения:

Рис. 4. Обязательства и активы (млн. долл. США)

Как видно из графика, тенденция сокращения обязательств имела краткосрочный характер и вернулась к положительным значениям уже во втором квартале. Причем основным драйвером роста в третьем квартале являются прямые иностранные инвестиции в небанковский сектор. Однако в плюс выйти не удалось, по причине возросших инвестиций в иностранные активы. Теперь это уже не покупка наличных, как было в конце 2008 — начале 2009, а активные портфельные и прямые инвестиции ($37 млрд за январь — сентябрь). Плюс к этому имеет место разворот в банковском секторе, российские банки в третьем квартале начали размещать депозиты за рубежом и давать ссуды нерезидентам.

Таким образом, платежный баланс РФ имеет следующий вид:

Рис. 5. Платежный баланс РФ ((млн. долл. США)

Очевидна, некоторая стабилизация положения. Платежный баланс колеблется возле точки равновесия – нулевых значений, что имеет ряд положительных последствий:

1) Облегчается задача контроля над инфляцией;

2) Снимается угроза вынужденной девальвации;

3) Регуляция курса осуществляется микро-интервенциями (нет угрозы потери ЗВР);

Самый «горячий», спекулятивный капитал сбежал из России еще в самом начале кризиса, в результате чего страна из чистого должника (-$145 млрд) превратилась в чистого кредитора ($254 млрд). Соответствующих по масштабу и мобильности средств, которые можно было бы вывести из РФ без особых потерь, осталось не так уж много. Разумеется, в случае дальнейшего развития кризиса в мировом масштабе, Россия не станет «тихой гаванью», и платежный баланс, по всей видимости, опять уйдет в глубокий минус, вызывая соответствующие этому негативные явления. Однако политика ведущих экономических стран (низкие ставки, предоставление ликвидности, госрасходы) позволяют надеяться на дальнейшую стабилизацию положения, с перспективами умеренного роста. Что позитивно влияет на экономическое положение РФ, с точки зрения состояния платежного баланса, курса национальной валюты и перспектив инфляции.

В следующей статье мы рассмотрим источники кризисных явлений в России, связанные с бегством капитала, девальвацией рубля и падением рынка недвижимости. А также проанализируем политику ЦБ РФ, ситуацию с инфляцией, безработицей и промышленным производством в стране.

Липовой Данил

Аналитик ЗАО ИК «Битца-Инвест»